Die vier größten Spekulationsblasen waren die US-Börse 1929, die japanische Börse 1989, die US- und zahlreiche andere Börsen 2000 sowie der US-Immobilienmarkt 2007. Die aktuelle Spekulationsblase an den US-Aktienmärkten, die von einer neuen Immobilienblase und einer gigantischen Anleihenblase begleitet wird, stellt diese historischen Rekordhalter weit in den Schatten.

Inhalt

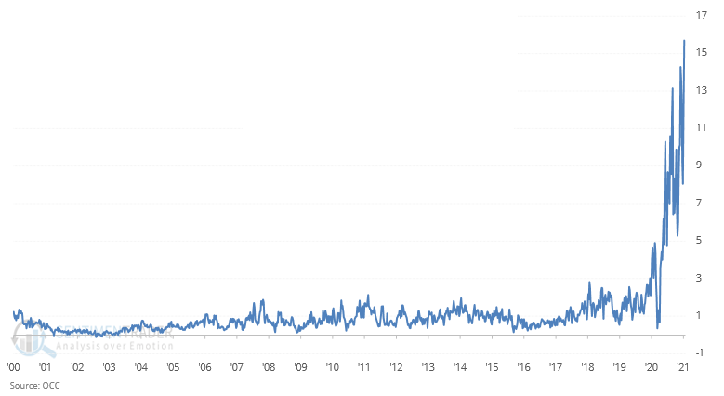

Beispielhaft erkennen Sie das auf dem folgenden Chart. Er zeigt die pro Woche von US-Kleinspekulanten gekauften Aktien-Kaufoptionen minus Verkaufsoptionen in Millionen Kontrakten. Als Kleinspekulanten kategorisiert die US-Terminbörse, die diese Zahlen erhebt, Käufe von bis zu 10 Kontrakten.

Anzahl der von Kleinspekulanten pro Woche gekauften Aktien-Kaufoptionen minus Verkaufsoptionen in Millionen Kontrakten, 2000 bis 2021

Wie extrem die spekulativen Übertreibungen an der Wall Street geworden sind, zeigt Ihnen beispielhaft diese Kennzahl. Quelle: sentimentrader.com

Je größer die Blase, desto heftiger die Folgen

Die Finanzgeschichte lehrt einen klaren Zusammenhang zwischen Spekulationsblasen und den unangenehmen Folgen ihres Platzens: Je größer die Blase ist, desto heftiger fallen Baisse und Rezession aus, die unweigerlich auf ihr Platzen folgen.

Dafür gibt es einen guten Grund. Spekulationsblasen führen an den Finanzmärkten zu absurden fundamentalen Bewertungen und extrem spekulativem bzw. riskantem Anlegerverhalten; parallel dazu entstehen in der Realwirtschaft Ungleichgewichte und Fehlentwicklungen, die anschließend in Form einer Rezession oder Depression bereinigt werden. Je größer die Blase ist und je länger sie anhält, desto größer werden die realwirtschaftlichen Fehlentwicklungen.

Nur sehr wenige Sektoren sind attraktiv bewertet

Die aktuelle Spekulationsblase übertrifft nun alles bisher Dagewesene deutlich und geht viel mehr in die Breite als im Jahr 2000. Deshalb gibt es nur sehr wenige Sektoren, die nicht erfasst wurden und eine attraktive fundamentale Bewertung aufweisen. Es sind diese Bereiche, in denen Sie sich als konservative Anleger engagieren sollten, wenn Sie ihr Vermögen schützen und gleichzeitig vermehren wollen. In unserem Börsenbrief Krisensicher Investieren konzentrieren wir uns auf diese Art von Investments.

Noch kein Crash-Muster erkennbar

Das Geschehen an der Wall Street gleicht einem Tanz auf dem Vulkan. Es ist alles vorhanden, was die Finanzgeschichte aus der Endphase großer Spekulationsblasen berichtet: extreme Überbewertung, rekordhohes Spekulieren auf Kredit, Umsatzrekorde an den hochriskanten Optionsmärkten, ein Neuemissionsboom, der sogar den Irrsinn des Jahres 2000 (Stichwort „Neuer Markt in Deutschland“) überboten hat, und vieles mehr.

Ein typisches Crash-Muster oder eine Topformation sind allerdings noch nicht erkennbar. Wie die größten Börsencrashs – 1929 oder 1987 – beweisen, kann sich das jedoch sehr schnell ändern, das heißt im Lauf weniger Wochen. Deshalb sollten Sie diese Muster kennen und die Börse im Hinblick darauf mit Argusaugen beobachten. Mit unserem Börsenbrief Krisensicher Investieren unterstützen wir Sie dabei – jetzt 30 Tage kostenlos.

Claus Vogt, Chefredakteur Krisensicher Investieren