Kommentar von Francesca Fornasari, Leiterin Währungen bei Insight Investment

Inhalt

Viele moderne Anleger betrachten die heutigen Devisenmärkte mit ihrer großen Bandbreite und den reibungslosen Transaktionen als die Norm. Es ist jedoch wichtig, die Märkte durch die Brille der Geschichte zu betrachten, da sich diese relativ neue Anlageklasse ständig weiterentwickelt. Obwohl die Ansätze für das Währungsmanagement immer ausgefeilter geworden sind, sind nicht alle Anleger auf dem neuesten Stand der Möglichkeiten.

Einige bleiben in der Geschichte stecken und verfolgen vereinfachte Strategien. Eine Konzentration auf einfache Strategien wie Carry-Strategien kann jedoch wenig zur Diversifizierung des Portfolios beitragen. Carry-Strategien erzielen in der Regel gute Ergebnisse, wenn die Risikoaktiva nach oben tendieren, schneiden aber bei Marktkorrekturen deutlich schlechter ab, was die Volatilität des Portfolios noch verstärkt.

Mit einem besseren Überblick darüber, was die Devisenmärkte antreibt, kann eine Reihe verschiedener Strategien eingesetzt werden. Für Anleger, die in der Lage sind, taktische Positionen einzunehmen, sind die Devisenmärkte nicht nur eine potenzielle Alpha-Quelle, sondern entwickeln sich zu einem neuen Instrument der Portfoliodiversifizierung. Relative-Value-Trades bieten potenzielle Möglichkeiten, Alpha zu generieren, das nicht mit anderen Anlageklassen korreliert, während einige Währungen aufgrund ihrer Eigenschaften potenziell davon profitieren können, wenn Risikoaktiva nach unten drehen.

Unabhängig davon, welchen Ansatz man wählt, lässt sich kaum bestreiten, dass Währungen einen erheblichen Einfluss auf die Renditen von Vermögenswerten im Allgemeinen gehabt haben und dies auch in Zukunft tun werden. Da Anleger zunehmend nach globalen Möglichkeiten suchen, sind die Risiken und Chancen, die sich aus Währungen ergeben, ein natürlicher Begleiter auf dieser Reise. Wenn sie ignoriert werden, können Anleger zu Gefangenen des Konzentrationsrisikos innerhalb globaler Benchmarks werden. Werden sie jedoch beachtet, können die Devisenmärkte ein leistungsfähiges Instrument für das Streben nach Alpha sein und Diversifizierungsvorteile bieten, die die risikobereinigten Renditen potenziell verbessern.

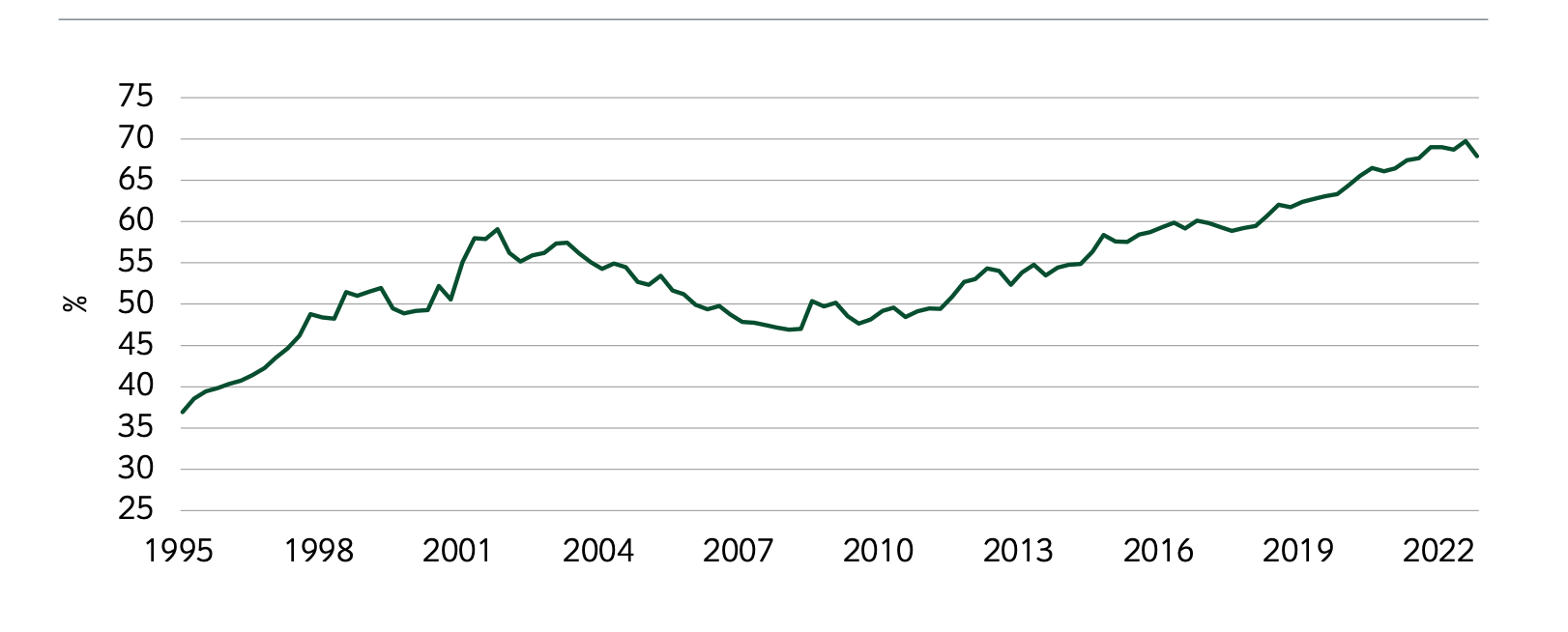

Die wichtigsten Aktienindizes sind jetzt stark gegenüber dem US-Dollar gewichtet

Die Dominanz vieler multinationaler US-Unternehmen, insbesondere im Technologiesektor, hat in Verbindung mit der Stärke des Dollars die Marktkapitalisierung von US-Aktien im Vergleich zu anderen Märkten erhöht. Ende Januar 2023 lag die Gewichtung von US-Aktien im MSCI World Index bei fast 70 % nachdem sie vor etwas mehr als zehn Jahren noch bei weniger als 50 % lag.

Da sich die Anleger in vielen Märkten zunehmend von inländisch geprägten Portfolios abwenden und einen Korb internationaler Aktien halten, und viele sich an Indizes wie dem MSCI World Index orientieren, dürfte dies zu einem erheblichen Anstieg des US-Dollar-Risikos geführt haben. In Großbritannien beispielsweise hielten die Pensionsfonds Ende 2021 nur 25 % ihres Aktienrisikos in britischen börsennotierten Aktien.

Obwohl die Stärke des Dollars den Anlagerenditen derjenigen, die sich in den letzten zehn Jahren ungesichert engagiert haben, Auftrieb gegeben hat, besteht das Risiko, dass der Dollar zu einem erheblichen Gegenwind für die Renditen werden könnte, wenn er sich in den kommenden zehn Jahren wieder auf historische Durchschnittswerte abschwächt.

Obwohl US-Anleger von der Dominanz der US-Märkte profitieren, da dies ihren Bedarf an Investitionen in Übersee begrenzt, ist das internationale Engagement mit etwa 15 % bis 20 % des Gesamtvermögens immer noch beachtlich. Da der DXY seit der globalen Finanzkrise von seinem Tiefpunkt bis zu seinem Höhepunkt um etwa 50 % gestiegen ist, wird deutlich, dass das Währungsrisiko selbst für US-Anleger von Bedeutung ist.

Alpha-Quelle: Traditionelle Diversifizierungsquellen könnten in Zukunft nicht mehr so zuverlässig sein

Obwohl höhere Renditen einen größeren Spielraum für die Wiederherstellung historischer Beziehungen zwischen Anleihe- und Aktienkursen bieten sollten, haben die Erfahrungen in diesem Zeitraum einige Manager veranlasst, über die Anleihemärkte hinaus nach alternativen Diversifizierungsquellen zu suchen.

Währungsbasierte Strategien, die entweder versuchen, die Beziehung zwischen den Währungsmärkten und anderen Anlageklassen zu nutzen oder unabhängig davon Renditen zu erwirtschaften, können diese Rolle erfüllen – und damit potenziell alternative Diversifizierungsquellen in einer Welt bieten, in der traditionelle Vermögenswerte in Zukunft möglicherweise nicht mehr so zuverlässig sind.