Michael Clarfeld, CFA, Portfoliomanager bei ClearBridge Investments, Teil von Franklin Templeton

Inhalt

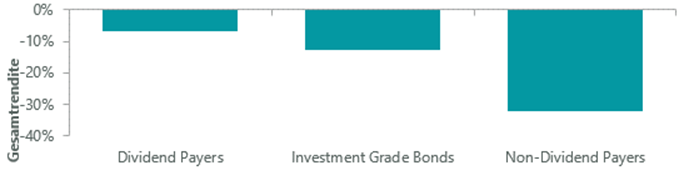

- Das Jahr 2022 war für die Kapitalmärkte ein schwieriges Umfeld, es hat aber auch die Stärke von Dividendentiteln gezeigt, die im bisherigen Jahresverlauf besser abschnitten als Nicht-Dividendenaktien und Anleihen.

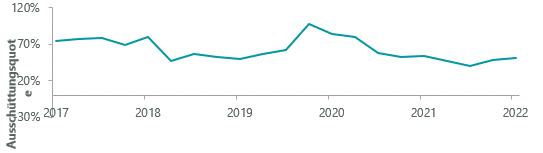

- Trotz der sich verschlechternden Konjunktur ist der Ausblick, was das Dividendenwachstum betrifft, positiv: Die zurückhaltenden Ausschüttungsquoten bedeuten, dass die Unternehmen über ein ausreichendes Polster verfügen, um die Dividenden trotz des nachlassenden oder sogar negativen Gewinnwachstums weiter zu erhöhen.

- Als geduldige und konservative Dividendenanleger konzentrieren wir uns unverändert auf Unternehmen mit Preissetzungsmacht, die ihre Preise erhöhen können, um den Inflationsdruck auszugleichen und ihre Rentabilität zu schützen.

Steigende Dividenden können dazu beitragen, die Auswirkungen der Inflation abzufedern und die Kaufkraft zu schützen

Das Jahr 2022 war zwar ein schwieriges Umfeld für die Kapitalmärkte, brachte aber auch viele der Stärken von Dividendenaktien 2023 zum Vorschein, die sich besser entwickelten als Aktien ohne Dividendenausschüttung und Anleihen (siehe Grafik 1). Viele der Faktoren, die den Unternehmen mit steigenden Dividenden im Jahr 2022 Auftrieb verliehen haben, bestehen auch im Jahr 2023 fort.

Erstens halten sich Dividenden ausschüttende Unternehmen in volatilen und unsicheren Märkten in der Regel über Wasser, da ihre laufenden Erträge den Anlegern in unruhigen Märkten einen Halt bieten. Zweitens stehen Inflationssorgen weiterhin im Vordergrund. Dividendenanleger können in einem inflationären Umfeld erfolgreich sein, denn im Gegensatz zu Anleihen, die mit festen Kupons ausgestattet sind, können steigende Dividenden dazu beitragen, die Auswirkungen der Inflation abzufedern und die Kaufkraft zu schützen.

Grafik 1: Dividenden ausschüttende Unternehmen waren 2022 in der Defensive

Quelle: FactSet, ClearBridge Investments, Stand: 30. November 2022. Misst die Wertentwicklung von Dividenden ausschüttenden und nicht Dividenden ausschüttenden Aktien im S&P 500 Index sowie von Unternehmensanleihen, die im Bloomberg US Aggregate Bond Index vertreten sind. Indizes werden nicht verwaltet und es ist nicht möglich, direkt in einen Index zu investieren. Indizes enthalten keine Gebühren, Kosten oder Ausgabeaufschläge. Die Wertentwicklung der Vergangenheit stellt keine Garantie für künftige Ergebnisse dar.

Angesichts steigender Zinssätze und einer sich abkühlenden Wirtschaft fragen sich nicht wenige, ob wir auf eine Rezession zusteuern. Ertragsvergleiche werden immer schwieriger, denn die geldpolitischen Maßnahmen wirken zeitverzögert (die Auswirkungen früherer Zinsanhebungen der US-Notenbank haben sich bisher noch nicht in vollem Umfang entfaltet). Darüber hinaus ist es möglich, dass die Zinssätze noch höher als erwartet angehoben werden.

In diesen turbulenten und unsicheren Zeiten, in denen die Prognosen und Aussichten mitunter äußerst trübe ausfallen können, halten wir Dividendenwerte für besonders attraktiv. Dividendenpapiere bieten ein laufendes Einkommen sowie das Potenzial für eine Absicherung nach unten, ferner Inflationsschutz und Kapitalzuwachs, wenn sich die Lage besser entwickelt als erwartet. Wie dem auch sei, mit der Volatilität ist weiterhin zu rechnen.

Trotz der sich abschwächenden Konjunktur sind wir nach wie vor zuversichtlich, was das Dividendenwachstum betrifft. Die Ausschüttungsquoten fallen im Allgemeinen konservativ aus (Grafik 2), d. h. die Unternehmen verfügen über ein ausreichendes Polster, um die Dividenden trotz eines rückläufigen oder sogar negativen Gewinnwachstums weiter zu erhöhen.

Grafik 2: Die Ausschüttungsquoten von Dividenden ausschüttenden Unternehmen sind konservativ

Quelle: FactSet, ClearBridge Investments, Stand: 30. September 2022. Die Wertentwicklung der Vergangenheit stellt keine Garantie für künftige Ergebnisse dar.

Wir bevorzugen Unternehmen mit einer Ausschüttungsquote von 40 bis 50 %. Das entspricht einem Wert, der uns zeigt, dass diese Unternehmen auch bei hohen Ausschüttungen an die Aktionäre einen beträchtlichen Teil ihrer Gewinne einbehalten, um das Wachstum zu finanzieren und – was besonders wichtig ist – um in schwierigen Zeiten eine Sicherheitsmarge zu bieten. Wir registrieren die zunehmend negativen Auswirkungen auf die Wirtschaft sehr genau und rechnen mit einer weiteren Abkühlung.

Dennoch erwarten wir in unserem Basisszenario für 2023 ein langsames, aber positives Wachstum. Die Teuerung bei Gütern wie Gebrauchtwagen und Möbeln ist rückläufig, die Engpässe in den Lieferketten der letzten 18 Monate lösen sich allmählich auf. Zudem könnte die Lockerung der Corona-Beschränkungen in China sowohl das weltweite Angebot als auch die Nachfrage unterstützen.

Aus unserer Sicht als besonnene und konservative Dividendeninvestoren sollte die Dividendenstrategie ähnlich lauten: Wir konzentrieren uns auf Unternehmen mit Preissetzungsmacht, die ihre Preise anheben können, um den Inflationsdruck auszugleichen und ihre Rentabilität zu schützen. Wir bevorzugen nach wie vor Finanzwerte, die von höheren Zinsen profitieren und deren Kreditqualität durch den starken Arbeitsmarkt hochgehalten wird.

Wir gehen weiterhin davon aus, dass der Energiesektor einen wesentlichen Beitrag zur Dividendenrendite leisten wird, da dieser Sektor sehr robust ist und einige seiner Unternehmen eine hohe Finanzkraft aufweisen.

Dividendenaktien schütteten 2022 zum richtigen Zeitpunkt aus, und da das Jahr 2023 ähnliche Unwägbarkeiten und Herausforderungen mit sich bringt – erhöhte Inflation, steigende Zinssätze, Druck auf die Erträge -, sollte die Beständigkeit von Dividendentiteln unserer Einschätzung nach einen Wert darstellen. Aus unserer Sicht sind Dividendenanlagen eine dauerhaft erfolgversprechende Strategie.

Wir sind der Auffassung, dass dies den Kern guter Investments ausmacht: der Kauf solider Unternehmen mit beständigem, signifikantem und steigendem Cashflow, die mit dem aktuellen freien Cashflow bewertet werden und nicht mit irgendwelchen unrealistischen Prognosen, wo sie in fünf oder sieben Jahren stehen könnten. Unsere Strategie ist es, nach wie vor mit Geduld, Disziplin und Vorsicht vorzugehen und die Renditen auf lange Sicht zu steigern.

Es ist schwer, sichere Prognosen für ein bestimmtes Marktjahr abzugeben, aber aus unserer Sicht sind Dividendenanlagen langfristig eine solide Strategie. Sollte sich 2023 die Entwicklung von 2022 wiederholen und eine Rezession hinzukommen, dürften Dividendenaktien in einem volatilen Umfeld eine ähnliche Unterstützung bieten. Entwickeln sich die Märkte jedoch besser als erwartet, dürften Dividendenaktien in hohem Maße von einer Erholung profitieren.